Του Γιώργου Παππού

Πληθαίνουν οι επιλογές ή μάλλον οι φτηνές επιλογές, που έχει, πλέον, στα χέρια του το οικονομικό επιτελείο, προκειμένου να χαράξει την πολιτική στήριξης επιχειρήσεων- νοικοκυριών αλλά και τόνωσης της οικονομίας στους επόμενους πολύ δύσκολους και κρίσιμους μήνες.

Η τριπλή παρέμβαση της ΕΚΤ, το… υπερμπαζούκα της Κ. Λαγκάρντ, εξέθεσε για μια ακόμα φορά τους Ευρωπαίους ηγέτες, που εξακολουθούν να “ψειρίζουν” τους όρους και τις προϋποθέσεις λειτουργίας του Ταμείου Ανάκαμψης. Ωστόσο αυτό που μετράει για την Ελλάδα είναι ότι ανεβάζει κατακόρυφα τον πήχη των δυνητικών εκδόσεων ομολόγων- και για την επόμενη χρονιά- προκειμένου να ανατροφοδοτεί τα ταμειακά διαθέσιμα.

Η σημερινή δύναμη πυρός του έκτακτου QE, σε συνδυασμό με την ισχύουσα “κλείδα”, δίνει τη δυνατότητα αγοράς περίπου 12 δισ ευρώ ελληνικών ομολόγων από τη δευτερογενή αγορά. Τα στοιχεία που δημοσιοποίησε η ΕΚΤ δείχνουν ότι ήδη ως το τέλος Μαίου αγοράστηκαν μέσω του Pandemic Emergency Purchase Programme περί τα 4,7 δισ ευρώ ελληνικών τίτλων. Όπως αναφέρουν στο economistas αρμόδιες πηγές, η αύξηση του PEPP κατά 600 δισ ευρώ, στα 1,350 τρισ ευρώ συνεπάγεται για την Ελλάδα ότι μπορεί η ΕΚΤ να αγοράσει περί τα 25 δισ ελληνικών τίτλων!

Τα οφέλη είναι προφανή. Κατ’ αρχάς, το κόστος δανεισμού από τις αγορές διατηρείται σε χαμηλά επίπεδα ή συμπιέζεται ακόμα χαμηλότερα, αν επιβεβαιωθούν οι εκτιμήσεις για μικρή ύφεση και γρήγορη ανάκαμψη. Με αυτόν τον τρόπο το οικονομικό επιτελείο μπορεί να καλύπτει το αυξημένο κόστος των μέτρων στήριξης επιχειρήσεων- νοικοκυριών που ήδη “τρέχουν” ή ενδεχομένως απαιτηθούν τους επόμενους μήνες. Το γεγονός, δε, ότι η “ομπρέλα” του έκτακτου QE θα παραμείνει ανοικτή τουλάχιστον ως το επόμενο καλοκαίρι προκαλεί ευχάριστο πονοκέφαλο και στον ΟΔΔΗΧ εν όψει του νέου δανειακού προγράμματος για το επόμενο 12μηνο. Το κερασάκι στην τούρτα; Η ΕΚΤ δεν θα “εξαργυρώνει” τα κουπόνια των ομολόγων, που θα λήγουν ως το τέλος του 2022 αλλά θα επανεπενδύει, διασφαλίζοντας έτσι φτηνή ρευστότητα στην Ελλάδα για όλη τη φάση ανάκαμψης της οικονομίας.

Ωφελημένες φυσικά και οι ελληνικές τράπεζες, οι οποίες ήδη έχουν αποκτήσει κατ’ εξαίρεση πρόσβαση στο φτηνό δανεισμό, βάζοντας ως ενέχυρο τους τίτλους του Ελληνικού Δημοσίου. Κι όπως υπενθυμίζουν τραπεζικές πηγές, φτηνό χρήμα για τις τράπεζες συνεπάγεται φτηνό χρήμα και για τις επιχειρήσεις, που θα πασχίζουν να σταθούν στα πόδια τους μετά το σοκ της πανδημίας.

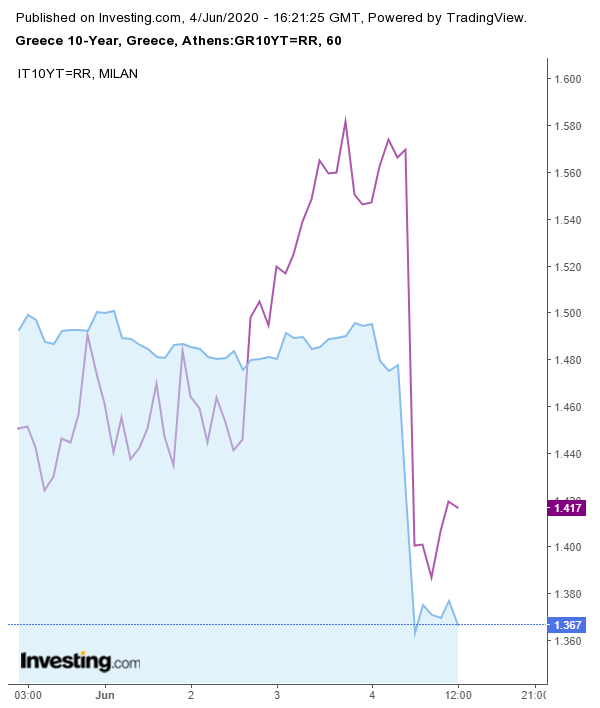

Επιστρέφοντας στο θετικό σοκ, που προκάλεσαν οι ανακοινώσεις της Κ. Λαγκάρντ στις αγορές, δεν έχει παρά να δει κανείς τις αποδόσεις των ομολόγων. Η “βουτιά” ήταν απίστευτη και το ελληνικό 10ετές έπεσε στο 1,364%, δηλαδή πολύ χαμηλότερα από το αντίστοιχο ιταλικό.

Ήταν αναμενόμενες οι ανακοινώσεις της Κ. Λαγκάρντ; Όχι. Σύμφωνα με τις πληροφορίες και τα στοιχήματα των τελευταίων εβδομάδων, η ΕΚΤ θα ανακοίνωνε την ενίσχυση του ΡΕΡΡ και προφανώς την παράταση του, ενώ άλλες πληροφορίες ανέφεραν ότι ήταν πιο “ώριμη” η απόφαση για επανεπένδυση στα ομόλογα που θα λήγουν, έτσι ώστε να διατηρηθεί η ρευστότητα στην Ευρωζώνη. Τελικά, η σιδηρά κυρία της ΕΚΤ έκανε το απόλυτο: τρία στα τρία, στη λογική ότι πρέπει να ενισχυθεί εδώ και τώρα η δύναμη πυρός απέναντι στις επιπτώσεις της πανδημίας.

Ήταν ομόφωνη η απόφαση; Όχι. Αυτό που αναφέρουν, όμως, οι πληροφορίες είναι ότι δεν υπήρξαν διαφωνίες ως προς το αν πρέπει ή δεν πρέπει να ενισχυθεί το PEPP, αλλά το μέγεθος της ενίσχυσης. Συγκεκριμένα, υπήρξαν εισηγήσεις για μικρότερη αύξηση (γύρω στα 500 δισ ευρώ) αλλά και για μεγαλύτερη (γύρω στα 750 δισ ευρώ). Το μόνο σίγουρο είναι ότι οι αποφάσεις στη Σύνοδο Κορυφής θα πρέπει να είναι ανάλογα τολμηρές…