Όταν ο μεγαλύτερος εισπράκτορας χρεών (και δευτερευόντως διαχειριστής επισφαλών δανείων) της Ευρώπης «καίγεται» από τα δικά του χρέη, κάτι έχει πάει πολύ στραβά. Η Intrum μπορεί να είναι η πιο τρανταχτή περίπτωση, αλλά δεν είναι η μόνη.

Οι εισπρακτικές της ηπείρου (τις οποίες τις μάθαμε καλά την τελευταία δεκαετία, με αλλεπάλληλα, επίμονα τηλεφωνήματα σε όσους καθυστερούσαν πληρωμές δανείων και λογαριασμών και χωρίς οι ίδιες να σηκώνουν εύκολα το τηλέφωνο) είχαν χτίσει μία άκρως επικερδή δραστηριότητα όσο τα κόκκινα δάνεια ήταν βουνό και όσο οι ίδιες μπορούσαν να δανείζονται αφειδώς χάρη στα εξαιρετικά χαμηλά επιτόκια και τις ευοίωνες προοπτικές των μεγεθών τους. Όλα αυτά ξαφνικά χάθηκαν.

H γαλλική iQera και η βρετανική Lowell είναι επίσης δύο εισπρακτικές εταιρείες που έχουν δεχθεί εντονότατες πιέσεις, ενώ σφυροκόπημα δέχονται συνολικά οι μετοχές του κλάδου. Ακόμη και ο ιταλικός κολοσσός DoValue, που δεν αντιμετωπίζει τις περιπέτειες της Intrum (και που ανοίγει νέες δραστηριότητες στη χώρα μας), έχει δει τη μετοχή του να υποχωρεί 69% από τις αρχές του έτους.

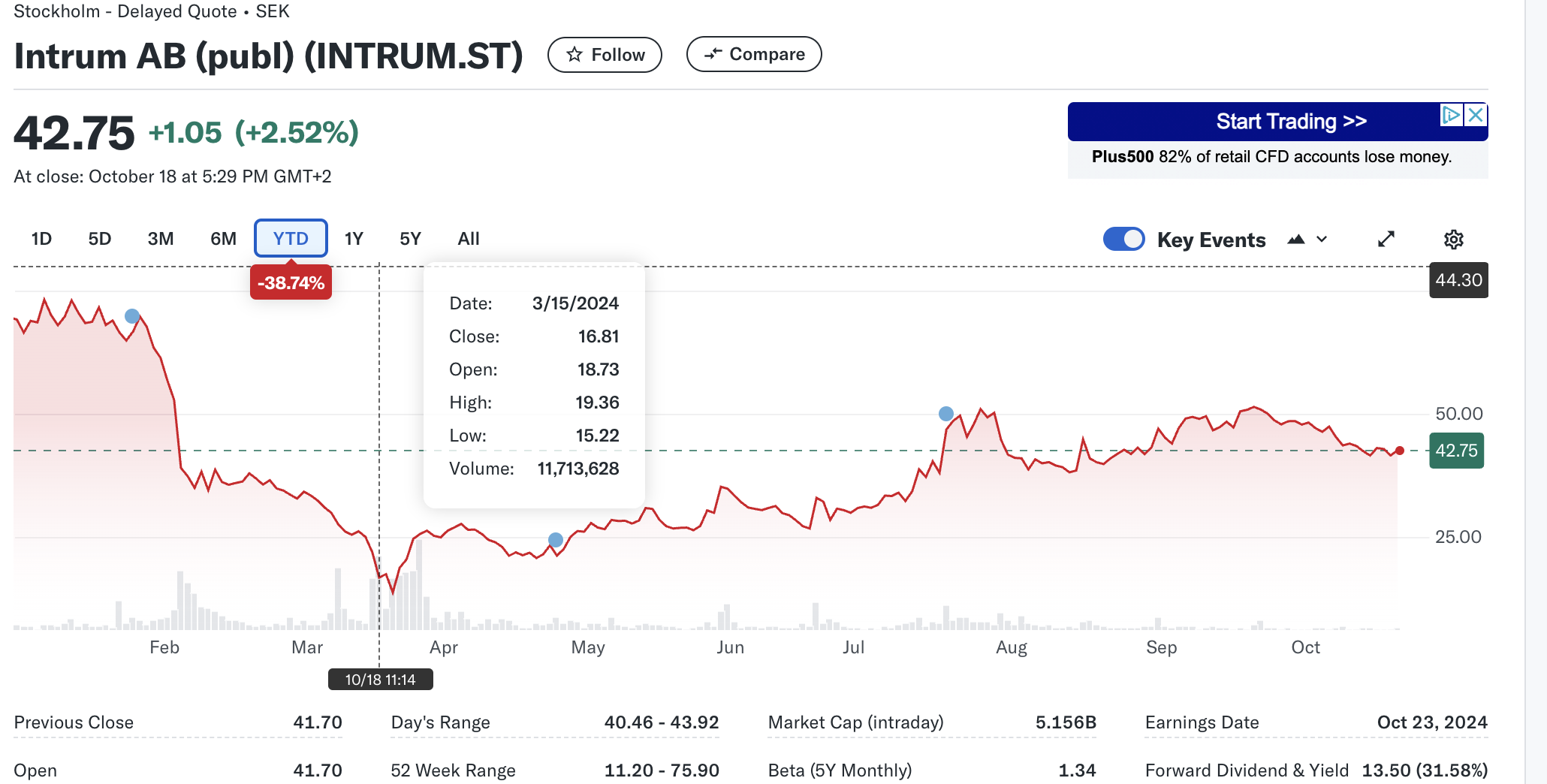

Για την Intrum η πτώση είναι 38% φέτος.

Τα κόκκινα δάνεια

Οι τράπεζες στον νότο της Ευρώπης – που ήταν εκείνες που βαρύνονταν με τον μεγαλύτερο όγκο μη εξυπηρετούμενων ανοιγμάτων – ολοκλήρωσαν σε μεγάλο βαθμό τις εκκαθαρίσεις που κάποτε τροφοδοτούσαν το μπόνους των επισφαλών δανείων. Προσέλκυσαν επενδύσεις από funds του εξωτερικού, όπως τα Apollo, Cerberus, PIMCO, Elliott και Lone Star.

Παράλληλα τα κρατικά μέτρα στήριξης έχουν βοηθήσει εταιρείες και νοικοκυριά να σταθούν στα πόδια τους. Έτσι ακόμη και η πανδημία με τα lockdown ή οξεία ενεργειακή κρίση που ήρθε ως αποτέλεσμα του πολέμου στην Ουκρανία και της μετωπικής σύγκρουσης της Δύσης με τη Ρωσία, δεν γέννησαν νέο κύμα επισφαλών δανείων.

Τα μη εξυπηρετούμενα δάνεια (ΜΕΔ) διατηρούνται στο 1,8% των συνολικών τραπεζικών δανείων στην Ευρώπη για έξι συνεχόμενα τρίμηνα, σύμφωνα με τα τελευταία επίσημα στοιχεία.

Στην Ιταλία, τη μεγαλύτερη αγορά επισφαλειών της ηπείρου, οι πωλήσεις πέρυσι ανήλθαν συνολικά σε 31 δισεκατομμύρια ευρώ, το ένα τρίτο της κορύφωσης του 2018. Τότε, σχεδόν όλες οι πωλήσεις προέρχονταν από τράπεζες, ενώ πάνω από το ήμισυ του συνόλου το 2023 ήταν μεταπωλήσεις.

Τα επιτόκια

Κατά την εποχή του εύκολου χρήματος των τελευταίων 10 ετών, οι εισπράκτορες δανείων δανείστηκαν δισεκατομμύρια ευρώ φτηνά, χρησιμοποιώντας τα μετρητά για να αγοράσουν μη εξυπηρετούμενα καταναλωτικά δάνεια σε τεράστιες εκπτώσεις στην ονομαστική τους αξία. Στη συνέχεια, βγήκαν στην αγορά και ζήτησαν την επιστροφή όσο το δυνατόν περισσότερων από αυτά τα χρήματα, γεγονός που τους απέφερε παχυλό κέρδος.

Την τελευταία διετία η ταχεία άνοδος των επιτοκίων, σε συνδυασμό με τη συμπίεση των καταναλωτικών δαπανών και τον αυξημένο πληθωρισμό, υπονόμευσε αυτό το μοντέλο και τρόμαξε τους κατόχους ομολόγων των Intrum, Lowell και άλλων εταιρειών. Τα αυξανόμενα επιτόκια σημαίνουν ότι οι εταιρείες αντιμετωπίζουν ακριβό κόστος αναχρηματοδότησης για τα δισεκατομμύρια ευρώ σε ομόλογα υψηλής απόδοσης που έχουν λήξει.

Οι εισπράκτορες χρεών δεν έχουν πραγματικά καλές επιλογές: Μπορούν να προσπαθήσουν να αναζητήσουν άλλες πηγές χρηματοδότησης, να εξαλείψουν ή να μειώσουν τις πληρωμές μερισμάτων στους μετόχους ή να περιορίσουν τις εξαγορές νέων χαρτοφυλακίων. Κάθε μία από αυτές τις επιλογές δημιουργεί τα δικά της προβλήματα.

Για να αντιληφθεί κανείς πόσο διογκώθηκαν τα βάρη τους, στις χρυσές εποχές η Intrum δανειζόταν από την αγορά με επιτόκιο 3%. Έχοντας δει την πιστοληπτική ικανότητά της να βυθίζεται στην κατηγορία των σκουπιδιών, πριν από λίγους μήνες, τον Ιούνιο, πούλησε ομόλογο με κουπόνι 11,875%. Ορισμένοι από τους τίτλους της διαπραγματεύονταν τότε έως και 74 σεντς στο ευρώ.

Πάρτι ήταν και… τελείωσε, θα έλεγε κανείς ή όπως σχολίαζε σε πρόσφατο άρθρο του το Reuters, οι εισπρακτικές της Ευρώπης «πέρασαν από το λουκούλλειο γεύμα, στον λιμό».